住宅ローン控除(減税)で所得税と住民税がどのように戻ってくるのかわからない方に、わかりやすく減税のしくみと、ふるさと納税を利用中の方への注意点をご説明いたします。

とある女性

とある女性

本記事の信頼性

筆者の私もマイホームを購入して住宅ローン控除の確定申告を行った経験があります。その際に知識を深める機会がありましたので、最新の情報と合わせてお伝えしたいと思います。

本記事の対象

・住宅ローン控除について知りたい方

・マイホームを購入検討中の方

・マイホームを購入して確定申告を行う方

住宅ローン控除で所得税と住民税が戻ってくる!住宅ローン控除とは?

住宅ローン控除とは

住宅ローン控除は、正式名称で「住宅借入等特別控除」といい、個人が金融機関と住宅ローンを組んで、新築または中古でマイホームを購入したり、増改築などを行った際に、住宅取得者の金利負担を軽減する目的で始められた制度です。

一定の要件を満たした場合に10年(2019年10月~2020年末の間に購入された人は13年間)の間、控除を受けることが出来ます。

住宅ローン控除で所得税、住民税を控除できる条件

住宅ローン控除で所得税、住民税を控除できる条件は以下の通りです。

【新築の条件】

・自身のマイホーム取得のための住宅であること

・新築(工事完了)または取得(引き渡し)から6ヶ月以内に居住すること、住民票の移動を行うこと

・ローンの借り入れ期間が10年以上であること

・合計所得金額が年間で3000万を越えないこと(年収ではありません。詳しくはこちらをご覧ください

・登記簿に記載された床面積が50平方メートル以上であること(ここでの床面積は、戸建ては各階の床面積の合計、マンションは専有部分の床面積)

・床面積の1/2以上が自分の居住用であること

・居住した年とその前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと。

【中古の条件(新築の条件と合わせて)】

・建築後に使用されたもの

・次のいずれかに該当する住宅であること

- 家屋が建設された日から取得までの期間が20年以下(マンションなどの耐火建築物の建物の場合は25年)であること。

- 自身に対する安全上必要な構造方法に関する技術的基準又はこれに準ずるもの(耐震基準)に適合する建物であること。

- 平成26年4月1日以後に取得した中古住宅で、上記2項目に該当しない一定のもの(要耐震改修住宅)のうち、その取得の日までに耐震改修を行うことについて申請をし、かつ、居住の用に供した日までにその耐震改修により家屋が耐震基準に適合することにつき証明がされたものであること

・生計を一にする親族などからの取得でないこと

・贈与による取得でないこと

【リフォームによる条件(新築の条件と合わせて)】

・自身で所有し居住する家のリフォームであること

・一定の省エネ、バリアフリー、耐震のリフォーム、または大規模な間取り変更や修繕などであること

・工事費用が100万円越えであること

・店舗兼住居等の場合、居住部分のリフォーム費用が1/2以上であること

住宅ローン控除では所得税と住民税がどのように戻ってくる?

住宅ローン減税の控除額は、確定申告を行う前年末の住宅ローンの残高から計算されます。

住宅ローン控除では基本的に所得税が戻ってきます

現在は10年間(ローンが実行されたのが2019年10月以降の方は13年間)、年末の住宅ローン残高の1%の範囲内の所得税が還付金として戻ってきます。

ただし、条件は1年間で40万円、10年間で400万円が上限となっています。

| 購入時期 | 控除期間 | 控除終了年 | ローン残高に対する 控除率 | 最大控除限度 |

|---|---|---|---|---|

| 2011年 | 10年 | 2020年 | 1% | 40万円 |

| 2012年 | 2021年 | 40万円 | ||

| 2013年 | 2022年 | 40万円 | ||

| 2014年 | 2023年 | 40万円 | ||

| 2015年 | 2024年 | |||

| 2016年 | 2025年 | |||

| 2017年 | 2026年 | |||

| 2018年 | 2027年 | |||

| 2019年1~9月 | 2028年 | |||

| 2019年10~12月 | 13年 | 2022年 | 10年間は1% 11年目以降は①住宅ローン残高又は住宅の取得対価(上限4,000万円)の少ない方の金額の1% ②建物の取得価格(上限4,000万円※)の2%÷3 | |

| 2020年 | 2032年 | |||

還付金は、確定申告時に届けた口座に、手続きから1か月~1か月半程度で振り込まれます。なお、e-Tax(電子申告)で手続きした場合は、3週間程度で振り込まれます。

住宅ローン控除では所得税控除で余った分が住民税の減税となる

住宅ローン控除により前年に納めた所得税が還付金として戻ってきますが、控除しきれない部分があった場合は住民税からも控除されます。

個人住民税からの控除額は前年の課税総所得金額の7%が減税されます。(上限136,500円)。

※課税総所得金額:総所得金額から扶養控除や生命保険料控除などの所得控除を差し引いたもの

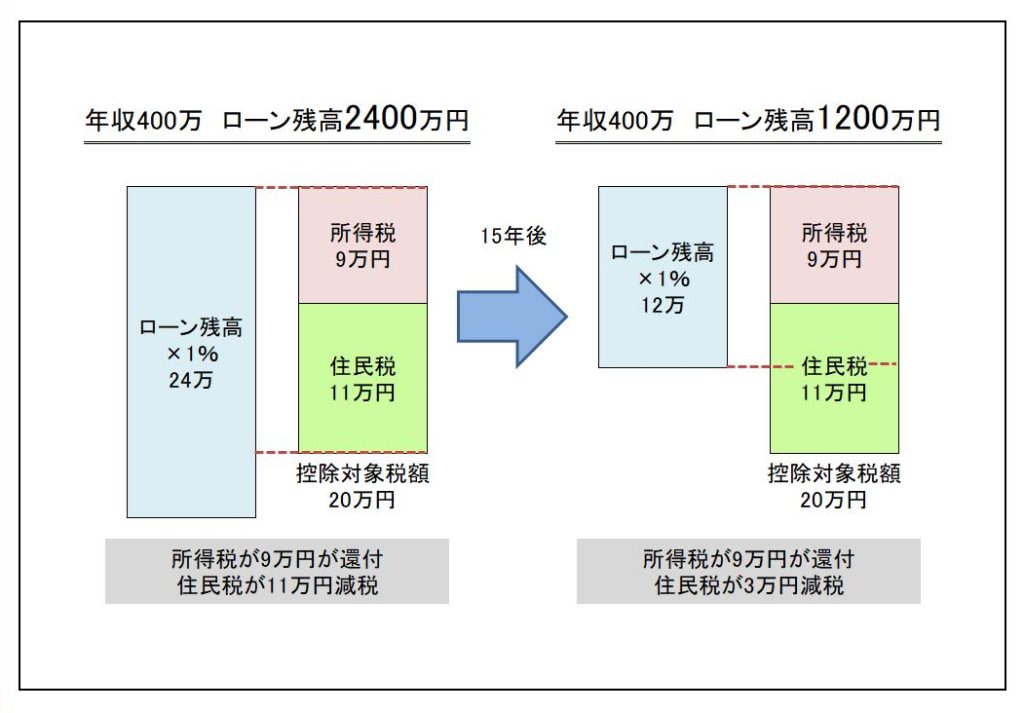

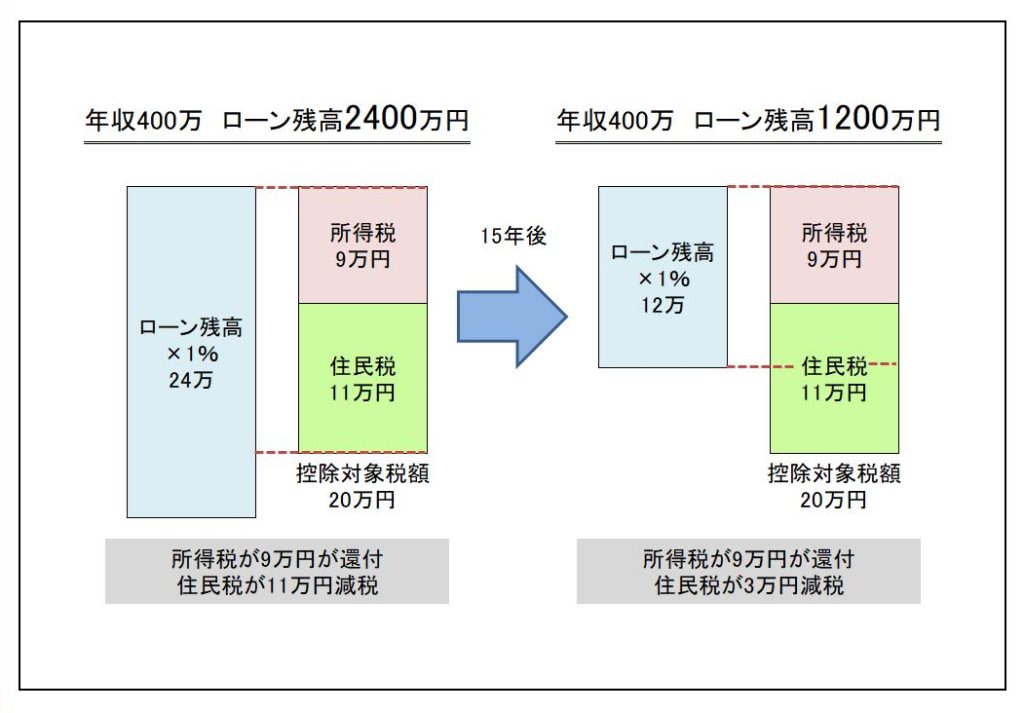

下の図を例にしますと住宅ローンの年末残高が2,400万円の場合、控除額は1%=24万円です。

その年の所得税が9万円の世帯では、まず控除額24万円のうち所得税9万円を控除されます。

控除しきれなかった部分(24-9=15万円)があるので、下の例では住民税が11万円の世帯なので、11万円が控除されます。(住民税の控除上限は136,500円)

住宅ローン減税とふるさと納税の併用での注意点

住宅ローン控除を利用していても、ふるさと納税の控除を受けることが出来ます。

ふるさと納税で控除を受けるためには「確定申告」と「ワンストップ特例制度」の2つの方法があります。 「ワンストップ特例制度」を利用する場合、住宅ローン控除とふるさと納税を併用しても、控除額が減ることはありません。

住宅ローン控除もふるさと納税も、所得税と住民税を控除できますが、ワンストップ特例制度を利用すると、ふるさと納税分は住民税のみから全て控除されます。

この際、住宅ローン控除の住民税の控除額には上限(136,500円)があり、ふるさと納税分は残りの住民税を控除することができます。

そのため、住宅ローン控除の恩恵を受けたうえで、ふるさと納税の控除を受けることできます。

|

住宅ローン減税で所得税と住民税が戻ってくる?ふるさと納税での注意点【まとめ】

住宅ローン控除の記入例、必要書類について詳しく知りたい方は下の記事をご覧ください。